“三巫日”来袭 !英伟达盘中“跳水”8% 黄仁勋拟再套现1.2亿元!

来源:每日经济新闻 作者:《华夏时讯网》编辑 发布时间:2024-06-21

当地时间6月20日,美股三大指数收盘涨跌不一,道指涨0.77%,标普500指数跌0.25%,纳指跌0.79%。其中,纳指终结日线7连涨。

大型科技股多数下跌,英伟达跌超3%,苹果跌超2%,特斯拉跌超1%,奈飞、微软、英特尔小幅下跌;亚马逊涨超1%,谷歌、Meta小幅上涨。

热门中概股多数下跌,纳斯达克中国金龙指数跌1.00%。唯品会跌超4%,蔚来、百度、腾讯音乐跌超2%,富途控股、满帮、理想汽车、京东跌超1%,拼多多、阿里巴巴小幅下跌。哔哩哔哩涨超5%,网易涨近1%,微博、爱奇艺小幅上涨。

国际原油期货结算价小幅收涨。WTI 7月原油期货结算价收涨0.60美元,涨幅0.73%,报82.17美元/桶。布伦特8月原油期货收涨0.64美元,涨幅0.75%,报85.71美元/桶。

英伟达盘中“跳水”8%

英伟达报130.78美元,跌3.54%,市值3.2万亿美元。值得注意的是英伟达盘初涨3.8%至盘中最高140.76美元,后一度较高位“跳水”8%。其市值回落至微软公司之下,略高于苹果公司。

主力资金加仓名单实时更新,APP内免费看>>

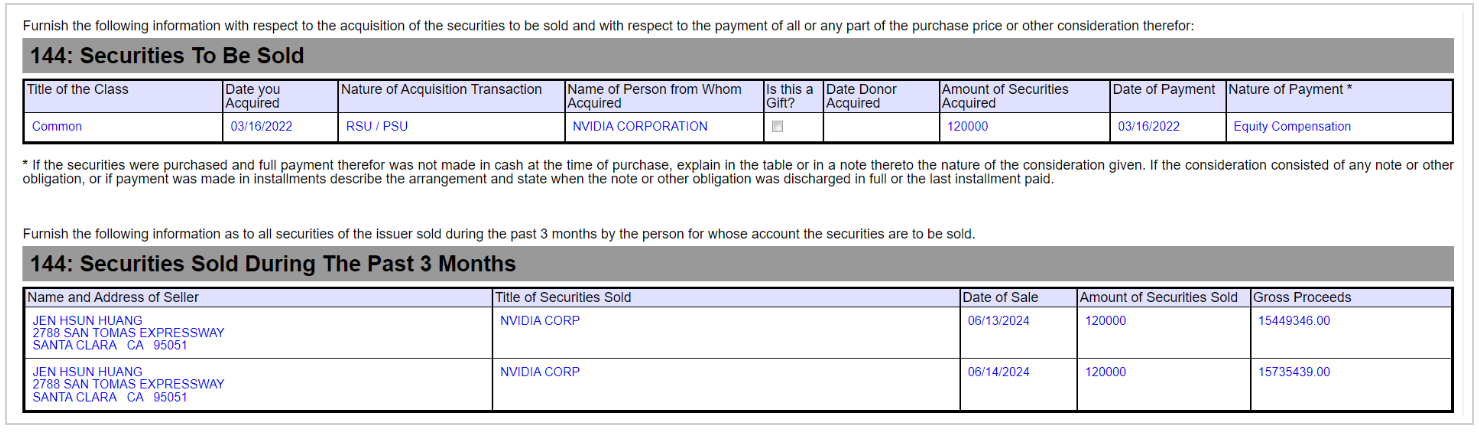

文件显示,英伟达CEO黄仁勋申请出售12万股英伟达股票,价值1630万美元(约合人民币1.2亿元)。

值得注意的是,黄仁勋近日来,频频出手出售英伟达股票。英伟达递交给美国证券交易委员会(SEC)的文件显示,黄仁勋在6月13日和6月14日分别抛掉12万股公司股票,共计24万股,每股售价介于127.78美元至132.23美元之间,总计套现超过3118万美元。

而在当地时间6月17日,黄仁勋又提交了一份被称作“拟议出售证券通知书”的144表格,计划在当日继续出售于2022年3月获得的12万股。

黄仁勋并不是唯一一位出售股票的英伟达高管。据统计,自今年5月以来,英伟达已向SEC提交了10份144表格。例如,6月3日,英伟达运营执行副总裁德博拉·肖奎斯特(Deborah Shoquist)出售了41140股股票,价值超过4500万美元(约合人民币3.26亿元)。自5月29日以来,英伟达董事会成员唐·哈德森(Dawn Hudson)也出售了共计2.5万股股票。

毫无疑问,CEO的套现行为会对市场信心产生一定的影响。不过,分析指出,黄仁勋出售的股票是其高管薪酬方案的一部分,属于受限股票单位(RSU)和绩效股票单位(PSU),公司CEO在被允许的情况下经常会出售此类股票。

另外,与黄仁勋的总持股量相比,他近期抛售的份额可以称得上是“九牛一毛”。数据显示,截至今年3月25日,黄仁勋累计持有近9350万股的英伟达股票,几乎占公司流通股总额的3.8%。

事关5万亿美元!三巫日来袭,美股期权到期规模或为史上最大

据高盛分析师John Marshall估计,本周五三巫日美股的期权到期规模将是有史以来最大的一次,到期期权的名义价值将超过5.1万亿美元(约合人民币36万亿元),这超过了去年12月时的规模,当时的4.9万亿美元创下历史最高纪录。

上述可能的创纪录规模受个股期权推动,据高盛估算,本次个股期权的名义价值有望达到创纪录的8700亿美元。

三巫日是指指数期货、指数期权及个股期权同时到期。这种情形每季度发生一次,常令美国股市的波动性显著升高。

周五将到期的期权代表的名义价值相当于罗素3000指数市值的9.3%。这一比例高于绝大多数月份,仅次于2023年12月。

近一半的标普500期权仍然是末日期权。当前散户交投仍然非常活跃,标普500指数SPX的1手期权和末日1手期权交易在总交易中的比例仍然很高。

指数期权和个股期权的看涨期权交易量有所增加,个股期权的看跌期权的交易量有所下降。

虽然期权集中到期OPEX一直支持美国股市,但SpotGamma的分析指出,下周初将开启一个“疲软窗口”。预计期权到期后,标普500指数的正gamma将减少约三分之一,从下周一开始,市场将更加自由地波动。

SpotGamma还指出,随着周五期权到期,英伟达将失去约一半的gamma,这可能会抑制其动能。此外,很少看到未平仓合约>140。这种单只股票的波动性会滋生不稳定性。不太可能从“股价上涨,波动率上涨”的极端行情,转变为“股价持平,波动率下降”的情况,更可能的情况是“股价下跌,波动率保持高位”。

责任编辑:《华夏时讯网》编辑

华夏时讯网版权及免责声明:

1、凡本网注明“来源:华夏时讯网” 或“来源:华夏时讯-华夏时讯网”的所有作品,版权均属于 华夏时讯网(本网另有声明的除外);未经本网授权,任何单位及个人不得转载、摘编或以其它 方式使用上述作品;已经与本网签署相关授权使用协议的单位及个人,应注意该等作品中是否有 相应的授权使用限制声明,不得违反该等限制声明,且在授权范围内使用时应注明“来源:华夏 时讯网”或“来源:华夏时讯-华夏时讯网”。违反前述声明者,本网将追究其相关法律责任。2、本网所有的图片作品中,即使注明“来源:华夏时讯网”及/或标有“华夏时讯网(hxsxnews.cn)” 水印,但并不代表本网对该等图片作品享有许可他人使用的权利;已经与本网签署相关授权使用 协议的单位及个人,仅有权在授权范围内使用该等图片中明确注明“华夏时讯网作者XXX摄”或 “华夏时讯-华夏时讯网作者XXX摄”的图片作品,否则,一切不利后果自行承担。

3、凡本网注明 “来源:XXX(非华夏时讯网)” 的作品,均转载自其它媒体,转载目的在于传递更 多信息,并不代表本网赞同其观点和对其真实性负责。

4、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

※ 网站总机:010-59447158 有关作品版权事宜请联系:13341002733 邮箱:hxsxnews@163.com

部分房贷重定价在即 LPR仍有 ...

部分房贷重定价在即 LPR仍有 ... 金观平:完善维护金融稳定长效机 ...

金观平:完善维护金融稳定长效机 ... 再跌11%!特斯拉“抛售潮”愈 ...

再跌11%!特斯拉“抛售潮”愈 ... 消费券“大礼包”促消费暖人心 ...

消费券“大礼包”促消费暖人心 ...

.png)